Administracja skarbowa rusza z nowym Programem Ostrzegania Przedsiębiorców

Ochronie uczciwych firm przed skutkami nieświadomego uczestnictwa w oszustwach podatkowych ma służyć nowy program wdrażany przez Krajową Administrację Skarbową pod nazwą Program Ostrzegania Przedsiębiorców (POP).

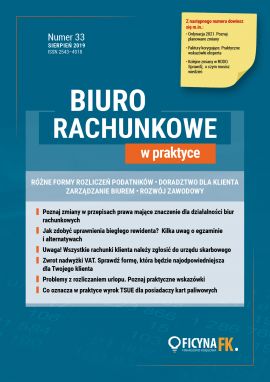

Podatnicy mogą już korzystać z nowego wzoru informacji VAT-23

Od 1 czerwca 2019 r. obowiązuje nowy wzór informacji o wewnątrzwspólnotowym nabyciu środka transportu VAT-23. Wprowadzone zmiany mają częściowo techniczny charakter, a ze starszych druków, według dotychczasowego wzoru, podatnikom nadal wolno korzystać do końca bieżącego roku.

Problemy z rozliczaniem urlopu. Poznaj praktyczne wskazówki

Poniżej prezentujemy 8 przykładów rozliczeń urlopów wypoczynkowych, bazując na problemach, jakie nasi Czytelnicy zgłaszali ekspertom.

Jak zdobyć uprawnienia biegłego rewidenta? Kilka uwag o egzaminie i jego alternatywach

Kandydat na biegłego rewidenta musi przejść wiele egzaminów, by zostać wpisanym do rejestru biegłych rewidentów. Tradycyjna droga to zdanie m.in. 10 trudnych egzaminów. Warto również pamiętać o alternatywnych możliwościach, w szczególności, gdy zdawałeś egzaminy w innych międzynarodowych organizacjach, np. ACCA.

Wszystkie rachunki klienta należy zgłosić do urzędu skarbowego

Przedsiębiorca, bez względu na formę prawną prowadzenia działalności gospodarczej, ma obowiązek zgłosić administracji skarbowej otwarcie i zamknięcie każdego rachunku bankowego.

Poznaj zmiany w przepisach prawa mające znaczenie dla działalności biur rachunkowych

Ustawa z 21 lutego 2019 r. o zmianie niektórych ustaw w związku z zapewnieniem stosowania RODO – ogólnego rozporządzenia UE o ochronie danych – wprowadziła istotne zmiany dla biur rachunkowych. Powinny one zwrócić szczególną uwagę na poniżej opisane zmiany (uwzględniając swoją rolę zarówno jako administratorów swoich danych, jak i podmiotów przetwarzających, obsługujących innych administratorów). Poznaj najważniejsze zmiany.

Co oznacza w praktyce wyrok TSUE dla posiadaczy kart paliwowych

Wyrok Trybunału Sprawiedliwości Unii Europejskiej z 15 maja 2019 r. w sprawie kart paliwowych wywołał wśród wielu podatników spore zamieszanie, a nawet obawę o prawidłowość dokonywanych rozliczeń. Podatnicy użytkujący karty paliwowe powinni wnikliwie przeanalizować wyrok oraz podjąć stosowne czynności w celu oceny ryzyka podatkowego. Chociaż wyrok nie dotyczy wszystkich rodzajów kart, to użytkownicy kart paliwowych, których wyrok dotyczy, zostali narażeni na poważne konsekwencje podatkowe.

Czy można do kosztów wliczyć fakturę od notariusza i odsetki od kredytu?

Pytanie: Podatnik prowadzący jednoosobową działalność gospodarczą od 2001 roku, którego głównym źródłem dochodu jest tworzenie oprogramowania, kupił lokal gospodarczy z zamiarem otworzenia tam biura. Część za lokal zapłacił ze środków własnych, a pozostałą część z kredytu na firmę. W lokalu tym obecnie inna osoba prowadzi sprzedaż ubrań i chciałaby jeszcze przez jakiś czas ten lokal użytkować. Ponieważ przedsiębiorca nie ma w ewidencji przychodów wpisu: przychód za lokal, to chciałby w takiej sytuacji na kilka miesięcy podpisać umowę wynajmu i opłacać podatek ryczałtowy za przychód powstały z tytułu wynajmu lokalu. Czy ma prawo fakturę od notariusza wliczyć w koszty? Czy odsetki od kredytu firmowego może wliczać w koszty swojej działalności? Podatnik za kilka miesięcy otworzy tam swoje biuro.

Pod jaką datą ująć wydatki na wynagrodzenia, składki i odsetki od kredytu w PKPiR?

Pytanie: Osoba fizyczna prowadzi działalność gospodarczą. Rozlicza się za pomocą podatkowej księgi przychodów i rozchodów (PKPiR). Podatnik ten zawsze płaci przelewem bankowym koszty wynagrodzeń (koszty wynagrodzeń są zawsze wypłacane przelewem, terminowo, zgodnie z umową, w miesiącu, za który wynagrodzenia są należne), odsetki od kredytu obrotowego, składki za własne ubezpieczenie społeczne ZUS, opłaty i prowizje bankowe. Wyciąg bankowy za miesiąc, w którym powyższe koszty zostały zapłacone przelewem, bank zawsze generuje pierwszego dnia następnego miesiąca i zawsze wyciąg bankowy ma datę z następnego miesiąca. Przykładowo wynagrodzenia, odsetki, składki ZUS od ubezpieczenia przedsiębiorcy, prowizje i opłaty bankowe zostały zapłacone w styczniu, ale wyciąg bankowy ma datę 1 lutego itd. Pod jaką datą ująć wymienione wydatki w podatkowej księdze przychodów i rozchodów? Czy koszty te należy ująć w PKPiR w styczniu, czy w lutym?

Pod jaką datą należy zaksięgować delegację pracowniczą?

Pytanie: Pod jaką datą należy zaksięgować delegację pracowniczą – data wystawienia, czy data otrzymania rozliczenia przez pracownika? Podatnik rozlicza się na PKPiR, którą prowadzi metodą uproszczoną.